La adquisición de vivienda para alquiler es un destino de inversión a largo plazo muy arraigado entre los ahorradores españoles. De hecho, el 81,5% del parque de viviendas en alquiler (unos 3,9 millones de unidades) está en manos de propietarios particulares. Y hay algunas buenas razones para ello:

- Es un bien real, duradero y fácil de asegurar

- La gestión de la propiedad es relativamente sencilla

- Su demanda es muy estable en determinadas localizaciones

- Genera rentabilidad y protección contra la inflación

Pero, ¿qué rentabilidad exactamente cabe esperar de la vivienda como inversión a largo plazo? Ante todo, hay que entender que la vivienda ofrece una doble fuente de rentabilidad para el inversor:

- La revalorización que pueda experimentar a lo largo del tiempo

- La rentabilidad percibida de forma efectiva y recurrente por las rentas del alquiler

Revalorización a largo plazo

El valor de la vivienda fluctúa a lo largo del tiempo debido a múltiples factores relacionados con la coyuntura económica y de mercado (crecimiento económico, nivel de ahorro y renta disponible, facilidad de acceso al crédito, desarrollo demográfico, niveles de costes y de producción de vivienda, etc.) y esto se refleja naturalmente en la evolución de su precio.

En términos generales, a pesar de los dos periodos de descensos de precios (1992-1993 y 2008-2014), en las últimas décadas el precio de la vivienda en España ha crecido de forma muy consistente, observándose como el precio tiende a recoger positivamente, aumentando, el efecto de la inflación.

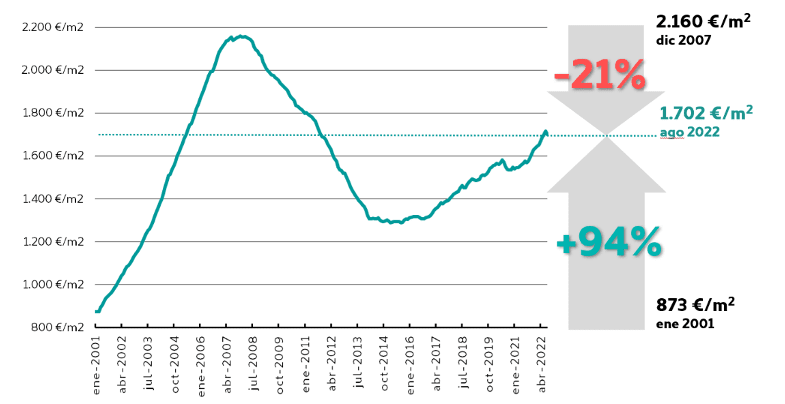

Esta es la evolución del precio medio de la vivienda en España en lo que llevamos de siglo (fuente TINSA):

Analizando por lustros tenemos los siguientes resultados:

Como se observa, los adquirientes de vivienda del periodo 2005-2011 aún sufren una devaluación nominal de su inversión (-21% desde máximos de diciembre de 2007).

Sin embargo, mirando a más largo plazo, quienes adquirieron vivienda en enero de 2001, han visto revalorizada su inversión en un 94% en términos nominales (aproximadamente a razón de un 4,4% por año). Tendencia que se mantiene positiva ampliando el análisis hacia el siglo XX.

Obviamente la evolución del precio de un inmueble depende de múltiples factores, pero en general podemos afirmar que se trata de un buen “refugio contra la inflación” o una buena forma de conservar valor a largo plazo.

Rentabilidad a largo plazo del alquiler

La rentabilidad anual derivada del alquiler de una vivienda es la ratio o porcentaje obtenido como resultado de dividir los ingresos obtenidos por rentas durante un año entre el coste total soportado para su adquisición.

Existen múltiples factores, tanto de coyuntura económica general como asociados a la localización y tipo de inmueble, estrategia de gestión y peculiaridades de cada mercado local, que hacen difícil hablar de un objetivo de rentabilidad general.

No obstante, los inversores a largo plazo optan generalmente por arrendamientos de larga duración, baja rotación y menor carga de gestión, con uso como residencia habitual (no vacacional) y en localizaciones urbanas consolidadas donde la demanda sea consistente.

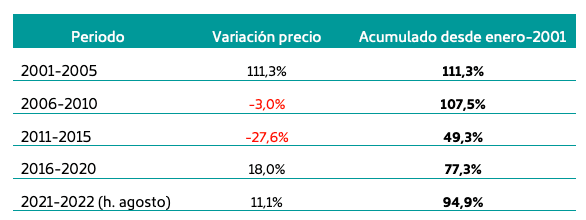

Éste es precisamente el enfoque de los proyectos Zertum y en nuestra experiencia un objetivo realista de rentabilidad neta se sitúa entre un 3% y un 4% anual, eso sí, considerando todos los costes asociados a la adquisición y descontando todos los gastos asociados a la tenencia y gestión del inmueble.

Un aspecto clave de la rentabilidad del arrendamiento es la habitual indexación contractual de las rentas a la inflación (generalmente al índice de precios del consumo o IPC), lo que permite que las rentas mantengan intacto su valor económico efectivo a lo largo del tiempo, algo vital para el inversor desde una perspectiva de largo plazo.

Veamos unas cifras de referencia basadas en una vivienda tipo de 2 dormitorios y un baño, de obra nueva, en una zona con alta demandada de una capital de provincia secundaria (fuente Zertum):

Hay que tener en cuenta que la mayor parte de los gastos de mantenimiento, renovación y gestión se generan puntualmente a la terminación de contratos y entrada de nuevos inquilinos, por lo que se ha considerado una cantidad promedio anual.

La rentabilidad del promotor inmobiliario

Las cifras de rentabilidad anteriores (una revalorización moderada y sostenida a largo plazo y una rentabilidad neta anual del 3% al 4% protegida de la inflación) corresponden al enfoque de inversión tradicional, donde el inversor adquiere una vivienda terminada en el mercado, bien de una empresa promotora (vivienda nueva) o bien de un particular (segunda mano).

Actualmente, bajo un modelo de inversión participativa como el de Zertum, tanto la capacidad de revalorización de la inversión como la rentabilidad del alquiler se pueden llevar a un nivel superior, incorporando al esquema de inversión la rentabilidad asociada al desarrollo de la promoción inmobiliaria.

¿Y qué rentabilidad obtiene normalmente un promotor inmobiliario? Depende de múltiples factores, pero una rentabilidad objetivo normal está entre el 20% y el 25% sobre los costes totales de la promoción.

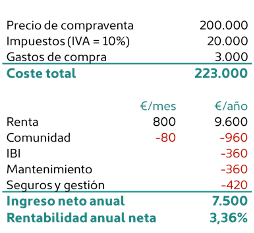

Veamos un ejemplo de costes y resultado de una promoción inmobiliaria aplicado a la vivienda tipo anteriormente analizada de 200.000 € de precio base de venta:

Para este ejemplo el margen o beneficio del promotor (antes de impuestos) es del 21,9% sobre los costes totales, es decir, 36.000 € de beneficio sobre unos costes de producción de 164.000 €. Puesto que la promoción inmobiliaria recibe normalmente financiación bancaria en un importe que suele superar el 55% de los costes totales del desarrollo, aplicando dicha ratio, el banco aportará 90.200 € y el promotor aportará el 45% restante, es decir, 73.800 €.

Dividiendo el margen del promotor (36.000 €) entre los fondos aportados (73.800 €), obtenemos que la rentabilidad total sobre la inversión realizada ascendería al 48,7% antes de impuestos. Por último, considerando que el proceso de promoción toma un promedio de tres años (uno para redacción de proyectos y obtención de licencias y dos más para el desarrollo completo de obras), podríamos aproximar la rentabilidad típica de la inversión del promotor en torno al 16% anual sobre el capital invertido (antes de impuestos).

¿Y si unimos todo?

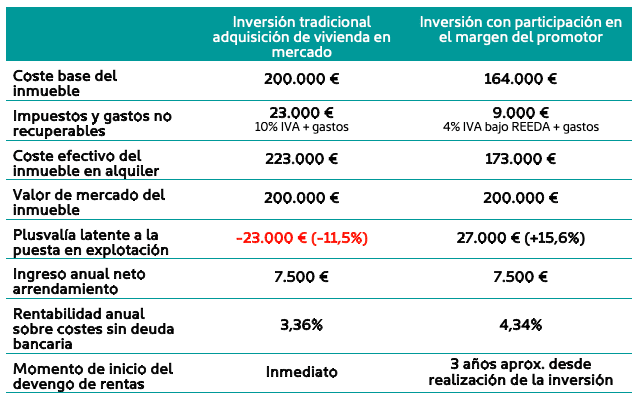

¿Qué cifras obtenemos entonces si el rol de promotor lo desarrolla un inversor que, en vez de vender la vivienda, la destina a arrendamiento a largo plazo? Para no extendernos demasiado en detalles de cálculo, veamos un cuadro resumen de cifras finales aplicadas al caso de nuestro ejemplo:

Como puede observarse, la rentabilidad a largo plazo del modelo de inversión con participación en la promoción inmobiliaria exige una espera de 3 años para el inicio del devengo de las rentas y la asunción de riesgos típica de la promoción inmobiliaria, pero, a cambio, genera una importante plusvalía al inversor al término de la promoción (+15,6%) y ofrece una rentabilidad anual recurrente a perpetuidad un 29,1% superior a la de la inversión tradicional.

Precisamente alcanzar este objetivo de rentabilidad ampliada, consistente en el largo plazo y que capitaliza el valor generado por el proceso de transformación urbana, es el objetivo central del modelo de inversión que impulsamos desde Zertum, modelo que permite a inversores y ahorradores particulares acceder a la inversión inmobiliaria profesional incorporándose como socios promotores de cada nuevo proyecto desde las etapas iniciales de su desarrollo.